Содержание

Когда деньги нужны срочно, приходится брать кредит на невыгодных для себя условиях. Процентные ставки на кредитном рынке могут понизиться, а банковские предложения станут более привлекательными. В любой ситуации нужно искать возможность экономить и снижать свою кредитную нагрузку. Сделать это поможет рефинансирование (или простым языком — перекредитование). Такую услугу сейчас предоставляют практически все крупные банки, а условия кажутся одинаковыми. Эта статья поможет выбрать лучшие банки для рефинансирования кредитов и понять, когда эта услуга будет действительно выгодной.

Что такое рефинансирование, и как оно может помочь кредиторам и заемщикам?

Что это за услуга

При перекредитовании банк гасит кредиты заемщика путем выдачи новой ссуды (подробнее об услуге рефинансирования). Рефинансировать можно практически все виды кредитов и займов, а также кредитные карты. Чаще всего к такой услуге прибегают владельцы потребительских кредитов и ипотеки. Требования к заемщику будут такими же, как и при получении обычного кредита, но формальностей прибавится, так как необходимо собрать больше документов.

Обычно для оформления требуется предоставить:

- стандартный пакет документов заемщика (анкета, паспорт, справки о работе и доходах, копия трудовой книжки с отметкой работодателя);

- заключение банка о возможности рефинансирования, если перекредитование будет происходить в другом банке;

- справка из банка об остатке ссудной задолженности, кредитный договор с графиком погашения по действующему кредиту;

- документы по залоговому имуществу, если рефинансируется ипотека или автокредит;

- иногда могут попросить привлечь поручителей и созаемщиков, то есть необходимы все документы и по ним.

Банки рефинансируют и свои, и чужие кредиты. Гасить таким способом можно всю задолженность или ее часть. Есть программы по погашению только ссудной задолженности за счет нового кредита. При этом проценты клиент будет выплачивать самостоятельно. Чаще всего услуга используется для полного погашения долга, так как это наиболее выгодный и удобный способ изменить условия по действующей ссуде.

Преимущества и недостатки перекредитования для заёмщика

Услуга должна быть выгодной для заемщика, только тогда имеет смысл ею пользоваться, иначе можно ещё больше увязнуть в кредитную яму.

Брать новый кредит на гашение имеющегося целесообразно в следующих случаях:

1. Для снижения процентной ставки. Если действующий кредит был взят давно, а ставки на кредитном рынке существенно снизились.

2. Для объединения нескольких кредитов в один. Это делается для выгоды и удобства, особенно если все имеющиеся кредиты находятся на обслуживании в разных банках. После объединения нужно будет оплачивать только один ежемесячный платеж в один банк.

3. Для уменьшения ежемесячного платежа. Срок нового кредита можно увеличить, так у заемщика останется больше свободных средств в месяц на себя.

4. Для изменения валюты долга. Действующий кредит можно погасить кредитом в другой валюте. Часто рефинансируют кредиты в долларах, заменяя их на рублевые. Курс доллара регулярно растет, а вместе с ним и долг.

5. Для снятия обременения с залога. При ипотеке или автокредите имущество передается в залог кредитору до конца срока кредитования. Для его продажи сначала необходимо снять обременение, то есть погасить кредит досрочно.

6. Для увеличения суммы кредита. Новый кредит можно оформить на большую сумму, а остаток от перекредитования потратить по своему усмотрению.

7. Для выведения из кредита заемщиков и поручителей. Если третьи лица не являются собственниками залогового имущества, то новые условия кредитования могут позволить участвовать в сделке только заемщику. Это упрощает процедуру выплаты.

Рефинансирование невыгодно в случаях:

- если имеется один небольшой кредит;

- если до конца срока кредита осталось не более 6 месяцев;

- если оформление нового кредита связано с высокими комиссиями и дополнительными тратами.

Плюсы для клиента очевидны, если он хорошо просчитал все затраты и ознакомился с процедурой:

- изменение условий обслуживания на более лояльные;

- экономия на переплате за счет снижения ставки;

- снижается размер платежа, можно поменять дату гашения на более удобную;

- объединение всех своих кредитов в один, удобство в погашении.

Минусы рефинансирования:

1. Для перекредитования нужно получить разрешение банка, обслуживающего действующий кредит. Не все соглашаются на это, так как не хотят терять хороших клиентов. Часто банки идут на уступки и предлагают пересмотреть условия на более лояльные, чтобы клиент не ушел.

2. Ограничение по количеству кредитов для рефинансирования. Обычно разрешается принять не более 5 кредитов, но все зависит от условий конкретного банка. Например, в Сбербанке и Альфа Банке готовы рефинансировать сразу не более пяти кредитов, в АТБ – не более семи, а в Почта Банке – не более четырех.

3. Оформление нового кредита всегда связано с дополнительными тратами: комиссии, страхование, дополнительные услуги. Новый банк может потребовать провести новую оценку залога, а это стоит денег.

4. При наличии просрочек, даже небольших, но систематических, в таком кредите откажут. Банки стремятся привлекать только дисциплинированных и платежеспособных клиентов. Потенциально проблемный кредит им не нужен.

5. Старая страховка по кредиту перестанет действовать после досрочного закрытия. По новому кредиту придется оформлять ее заново. Часть средств можно вернуть из страховой, но эта процедура отнимает немало времени.

6. Процесс сбора документов и оформления требует больше времени, чем обычно.

Зачем банкам рефинансировать кредиты других банков

Если внимательно изучить предложения банков по рефинансированию, то окажется, что почти все банки предлагают эту услугу только для сторонних клиентов. Мало кто готов рефинансировать свои кредиты. Банкам невыгодно пересматривать и улучшать условия для своих клиентов, тем более при исправном погашении долга.

Банкам интересны именно сторонние платежеспособные клиенты с хорошей кредитной историей. Такой клиент – потенциальный потребитель услуг в новом банке. Поэтому рефинансирование – это не благотворительность, а очередной способ привлечения клиентов.

При оформлении банк проведет новый скоринг клиента, изучит историю оплаты действующих кредитов в других банках. Клиенты с небольшими редкими просрочками тоже имеют шанс получить одобрение.

Что получает банк при рефинансировании чужих кредитов:

- пополняет клиентскую базу новыми «качественными» заемщиками;

- получает дополнительную прибыль, так как такие кредиты выдаются обычно на максимальный срок при не очень больших суммах;

- новый клиент после погашения может воспользоваться другими продуктами этого банка, то есть станет постоянным клиентом.

Обслуживающий банк при этом несет убытки:

- действующий кредит гасится досрочно, а банк недополучит запланированные проценты;

- хороший клиент уходит в другой банк, часто закрывая все свои счета и вклады;

- другие клиенты могут последовать примеру и вместе с рефинансированием перейти на обслуживание в новый банк, так как там более выгодные условия.

Некоторые банки устанавливают мораторий на рефинансирование, то есть не выдают разрешение на перекредитование в другом банке.

Лучшие банки для рефинансирования кредитов

Перекредитование может решить проблемы заемщика, сделать погашение кредита более удобным и выгодным. Для начала нужно определиться, в каком банке оформить услугу. Далее представлен обзор самых лучших банковских предложений с подробным описанием условий и требований. Перед оформлением обязательно просчитайте выгоду каждого предложения, а также сумму затрат на перевод кредита в другой банк.

МТС-Банк

Банк рефинансирует все виды кредитов, кроме ипотеки. Среди партнеров банка – Сбербанк и Московский кредитный банк, через них можно гасить кредит без комиссий или с небольшой комиссией. Есть онлайн-подача заявки. Банк известен высоким процентом одобренных заявок.

Условия:

- заявка рассматривается за 2 рабочих дня;

- размер кредита – от 50 тыс. руб. до 5 млн руб. (сумма может быть увеличена по соглашению с клиентом);

- срок кредитования – от 1 до 5 лет;

- ставка – от 9,9% до 20,9% годовых (ставку могут поднять на 8% при невыполнении условий договора);

- можно рефинансировать любые кредиты (кроме ипотеки);

- можно рефинансировать кредиты, которым более 4-х месяцев;

- нет ограничений по количеству кредитов для объединения;

- собственные кредиты банк не рефинансирует;

- можно выбрать удобную дату внесения ежемесячных платежей;

- можно взять сумму сверх размера действующего кредита;

- требуется страхование;

- досрочное гашение без комиссий;

- отсутствие текущих просрочек;

- можно гасить переводами, через терминалы, в офисе салонов связи МТС и в офисе банка.

Основные требования к клиенту:

- достаточно паспорта;

- возрастные ограничения – от 20 до 70 лет;

- только для постоянно зарегистрированных в РФ;

- наличие постоянного дохода не менее 3-х мес.;

- можно быть зарегистрированным в качестве ИП или владельца бизнеса.

Отзывы заемщиков:

- проблемы с оформлением, долгое обслуживание и в итоге – отказ;

- отказывают в рефинансировании кредита, открытого в этом же банке;

- не навязывают дополнительные услуги, прозрачные условия.

ОФОРМИТЬ РЕФИНАНСИРОВАНИЕ В МТС-БАНКЕ

Промсвязьбанк

Банк отличается лояльным отношением к клиентам, предлагая добросовестным заемщикам более низкие ставки. Есть программы с дисконтом, множество возможностей для снижения ставки.

Условия:

- срок рассмотрения заявки – 3 рабочих дня;

- ограничения по сумме – от 50 тыс. руб. до 3 млн руб. (зависит от сегмента клиента);

- срок кредитования – от 1 до 7 лет;

- ставка – от 9,9% годовых, при оформлении через интернет-банк ставка ниже на 0,5%;

- при оформлении с финансовой защитой ставка снижается на 3% (по 1% в год);

- можно рефинансировать любые кредиты;

- максимальное количество кредитов для объединения – до 5;

- действующий кредит должен быть выдан более 6 мес. назад и до его полного гашения осталось более 3-х мес.;

- отсутствие просрочек и реструктуризаций по действующему кредиту;

- можно оформить кредитные каникулы на 2 месяца;

- можно получить дополнительную сумму сверх суммы действующего кредита;

- кредиты ПСБ не рефинансируются;

- можно погашать через банкоматы, терминалы, с любых карт и счетов.

- требуется паспорт, 2-НДФЛ, справка о состоянии действующего кредита или кредитный договор;

- возрастные ограничения – от 23 до 65 лет;

- постоянная регистрация в РФ;

- подходит только работающим по найму;

- наличие постоянного дохода стаж не менее 4-х мес. на последнем месте работы (общий стаж должен быть не менее 1 года);

- работа, регистрация или проживание в регионе, где представлен банк;

- наличие рабочего и личного номера телефона.

Основные требования к клиенту:

Отзывы заемщиков:

- долгое рассмотрение заявки;

- неверная информация на сайте, в офисе предлагают другие условия;

- нет программ по рефинансированию собственной ипотеки.

ОФОРМИТЬ РЕФИНАНСИРОВАНИЕ В ПРОМСВЯЗЬБАНКЕ

Росбанк

Банк предлагает одни из самых выгодных ставок по услуге. Для участников зарплатных проектов и сотрудников компаний-партнеров существуют особые условия с пониженными ставками и минимальными требованиями к заемщику.

Условия:

- заявка рассматривается в день подачи;

- ограничения по сумме – от 50 тыс. руб. до 3 млн руб. (зависит от сегмента клиента);

- срок кредитования – от 1 года 1 мес. до 7 лет;

- ставка – от 8,99% до 23,10% годовых в зависимости от срока и оформления/неоформления страховки;

- можно рефинансировать нецелевые кредиты, автокредиты, ипотеку;

- количество кредитов для объединения – любое;

- до полного погашения действующего кредита должно оставаться более 3-х мес.;

- можно получить дополнительную сумму сверх суммы действующего кредита;

- отсутствие задолженности и просрочек по действующему кредиту;

- можно выбрать удобный срок кредита;

- кредиты Росбанка не рефинансируются.

Основные требования к клиенту:

- требуется паспорт, подтверждение дохода за 1 год, дополнительные документы;

- ограничения по возрасту не установлены;

- нужна постоянная регистрация в любом регионе, где представлен банк;

- размер дохода должен быть не ниже 15000 руб. в месяц.

Отзывы заемщиков:

- отказ при наличии хорошей кредитной истории;

- нет четких и понятных условий и правил по программе на сайте, в офисе озвучивают другую информацию;

- быстрое оформление сделки, личный менеджер, который всегда в курсе дела.

ОФОРМИТЬ УСЛУГУ ПЕРЕКРЕДИТОВАНИЯ В РОСБАНКЕ

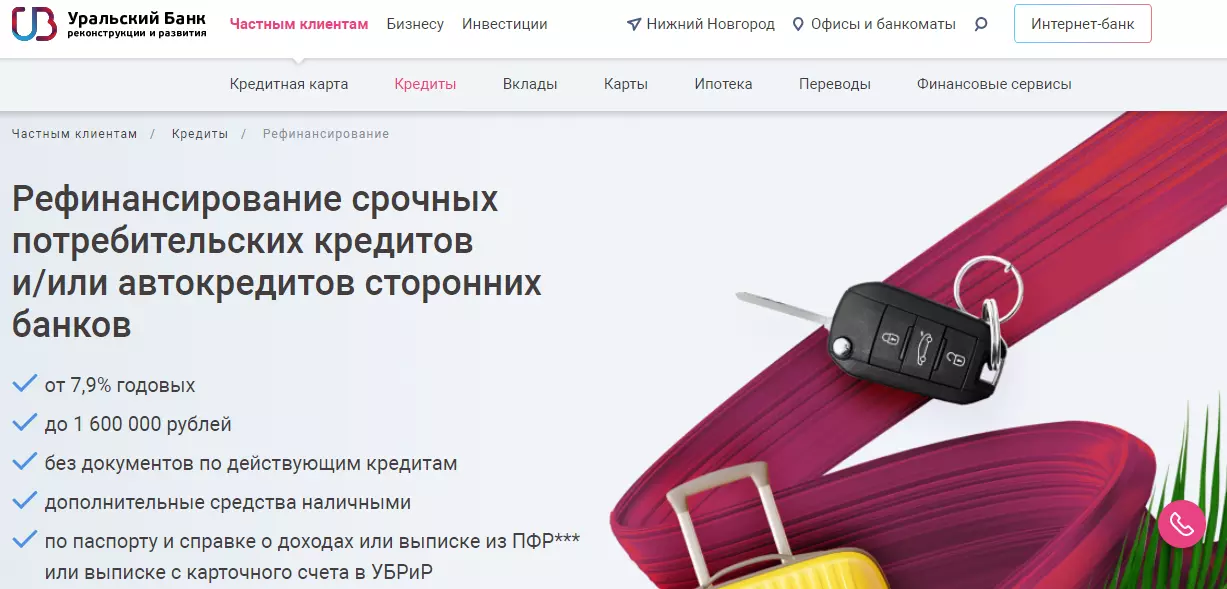

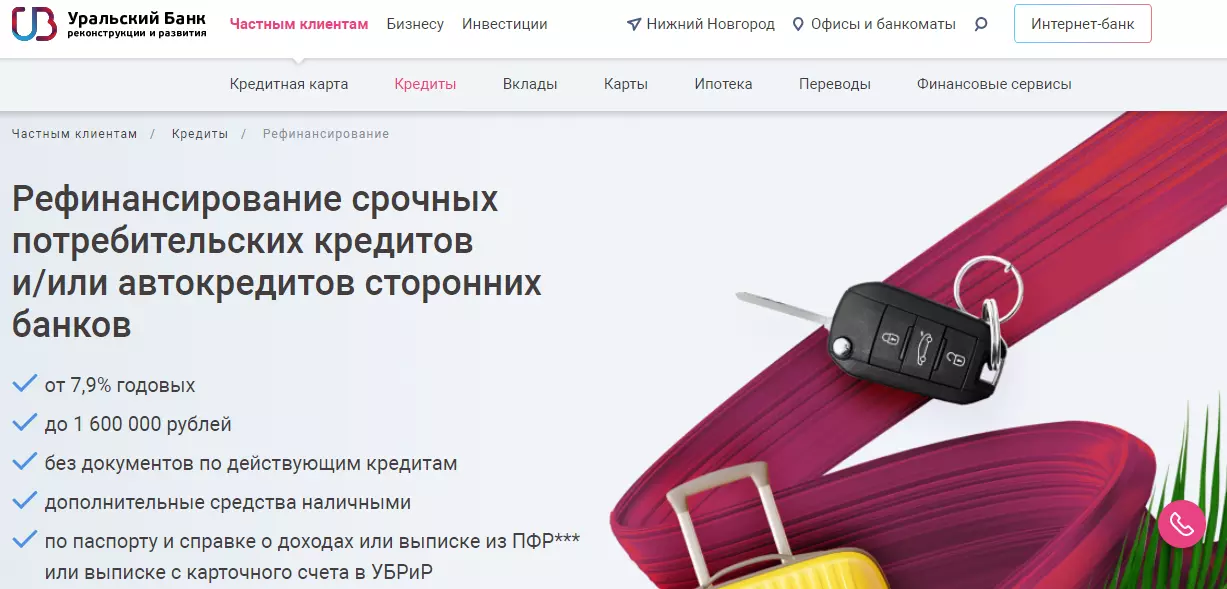

УБРИР

Для рефинансирования не требуются дополнительные документы по действующим кредитам. Для зарплатных клиентов есть особые льготные условия. Банк отличается наличием программ долгосрочного кредитования и позволяет самостоятельно выбрать желаемый срок нового кредита. Банк имеет филиалы и отделения почти во всех крупных и средних городах.

Условия:

- срок рассмотрения заявки – в день подачи;

- размер ссуды – от 100 тыс. руб. до 1,6 млн руб.;

- выдается на срок – от 2-х до 10 лет;

- ставка – от 7,9% до 19,4% (зависит от кредитоспособности заемщика);

- можно рефинансировать нецелевые кредиты, автокредиты;

- действующий кредит должен быть выдан не менее 2-х месяцев назад;

- количество кредитов для объединения – любое;

- можно получить дополнительную сумму сверх суммы действующего кредита;

- отсутствие задолженности и просрочек по действующему кредиту;

- можно выбрать удобный срок кредита;

- можно гасить досрочно без комиссий;

- кредиты УБРИР не рефинансируются.

Основные требования к клиенту:

- требуется паспорт и справка о доходах;

- возрастные ограничения — от 19 до 75 лет;

- постоянная регистрация в РФ;

- подходит для работающих по найму и ИП;

- наличие постоянного дохода и рабочего стажа не менее 3-х мес. на последнем месте работы (для ИП — не менее 1 года).

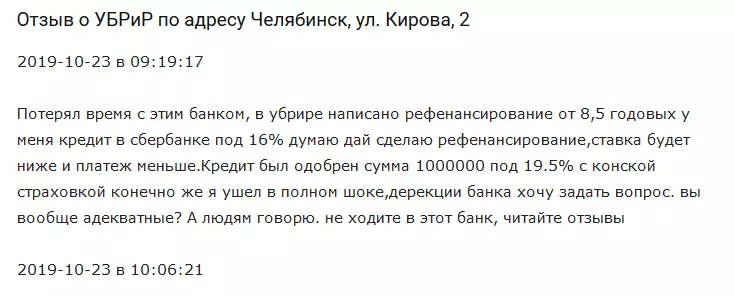

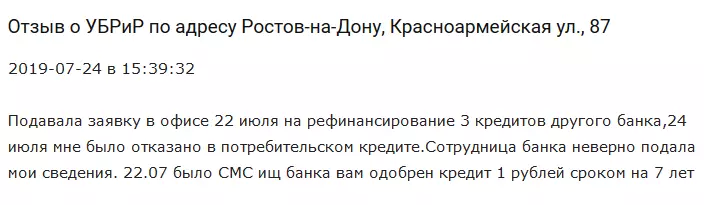

Отзывы заемщиков:

- подозрительный банк, плохое обслуживание, отсутствие приватности;

- нет полной информации о кредите на сайте, в офисе рассчитывают по более высоким ставкам;

- некомпетентные сотрудники, отказ из-за неправильного оформления заявки.

ОФОРМИТЬ РЕФИНАНСИРОВАНИЕ В УБРИР

Открытие

Для получения потребительского кредита или рефинансирования необходимы одинаковые документы. Доходы можно подтвердить любым способом. Дополнительно клиенту бесплатно выпускается дебетовая карта с кэшбэком.

Условия:

- заявка рассматривается в день подачи;

- ограничения по сумме – от 50 тыс. руб. до 5 млн руб.;

- выдается на срок – от 2-х до 5 лет;

- ставка – от 8,5% (от 10,5% с 13-го мес. кредитования) до 23,8% (зависит от оформления страховки и кредитного рейтинга заемщика);

- можно рефинансировать любые кредиты;

- ставка увеличивается на 5% при непредставлении документов о погашении рефинансируемого кредита;

- можно без страхования;

- досрочное гашение без комиссий;

- есть услуга «отложенный платеж»;

- количество кредитов для объединения – любое;

- отсутствие задолженности и просрочек по действующему кредиту;

- собственные кредиты банком не рефинансируются.

Основные требования к клиенту:

- требуется паспорт, документы по доходам и по кредиту;

- возрастные ограничения – от 21 до 68 лет;

- принимаемый ежемесячный доход – от 15000 руб.;

- постоянная регистрация и проживание в регионе присутствия банка;

- подходит только для работающих по найму;

- наличие постоянного дохода, стаж не менее 3-х мес. на последнем месте работы (общий стаж — не менее 1 года).

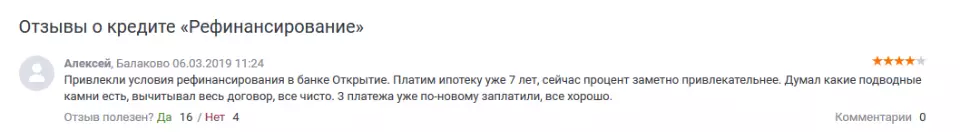

Отзывы заемщиков:

- удобное и выгодное рефинансирование ипотеки, прозрачные условия;

- некомпетентные сотрудники, долгое рассмотрение заявки;

- вынуждают оформить страховку, а без нее – отказ даже по предодобренной заявке.

ОФОРМИТЬ РЕФИНАНСИРОВАНИЕ В БАНКЕ ОТКРЫТИЕ

Альфа-Банк

Один из немногих банков, предлагающих программы по рефинансированию сторонних и собственных кредитов. Есть специальные условия для зарплатных и корпоративных клиентов.

Условия:

- рассмотрение заявки в течение 5 дней;

- ограничения по сумме – от 50 тыс. руб. до 3 млн руб. (зависит от статуса клиента);

- выдается на срок от 2-х до 7 лет;

- ставка – от 9,9% до 21,99% (зависит от типа клиента и наличия страховки);

- можно рефинансировать любые кредиты;

- можно взять сумму сверх размера действующего кредита;

- максимальное количество кредитов для объединения – до 5;

- можно рефинансировать только кредиты в других банках или кредиты в других банках и кредит Альфа-Банка (одновременно);

- отсутствие задолженности и просрочек по действующему кредиту.

Основные требования к клиенту:

- требуется паспорт, справка о доходах, дополнительные документы);

- возрастные ограничения – от 21 года;

- минимальный уровень дохода – от 10000 руб. в месяц после вычета налогов;

- наличие постоянной регистрации и проживание в регионе присутствия банка;

- подходит только для работающих по найму;

- наличие постоянного дохода и стажа не менее 3-х мес. (на последнем месте работы);

- наличие личного мобильного и рабочего телефона.

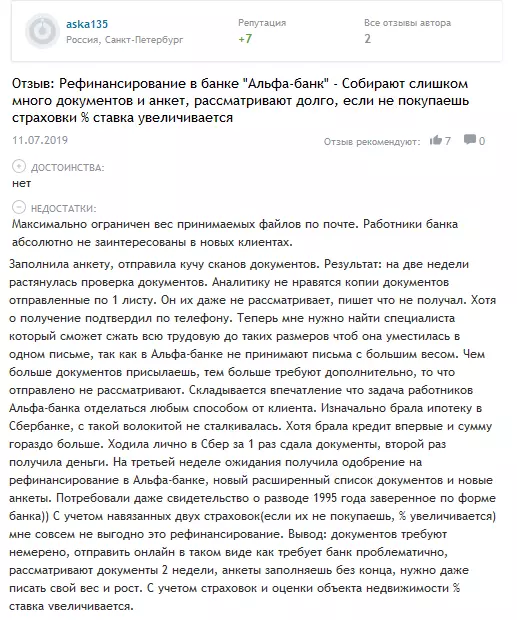

Отзывы заемщиков:

- некорректная работа менеджеров, предоставление недостоверной информации;

- долгое оформление, требуют слишком много документов;

- отказывают даже по предодобренным заявкам.

ОФОРМИТЬ РЕФИНАНСИРОВАНИЕ В АЛЬФА-БАНКЕ

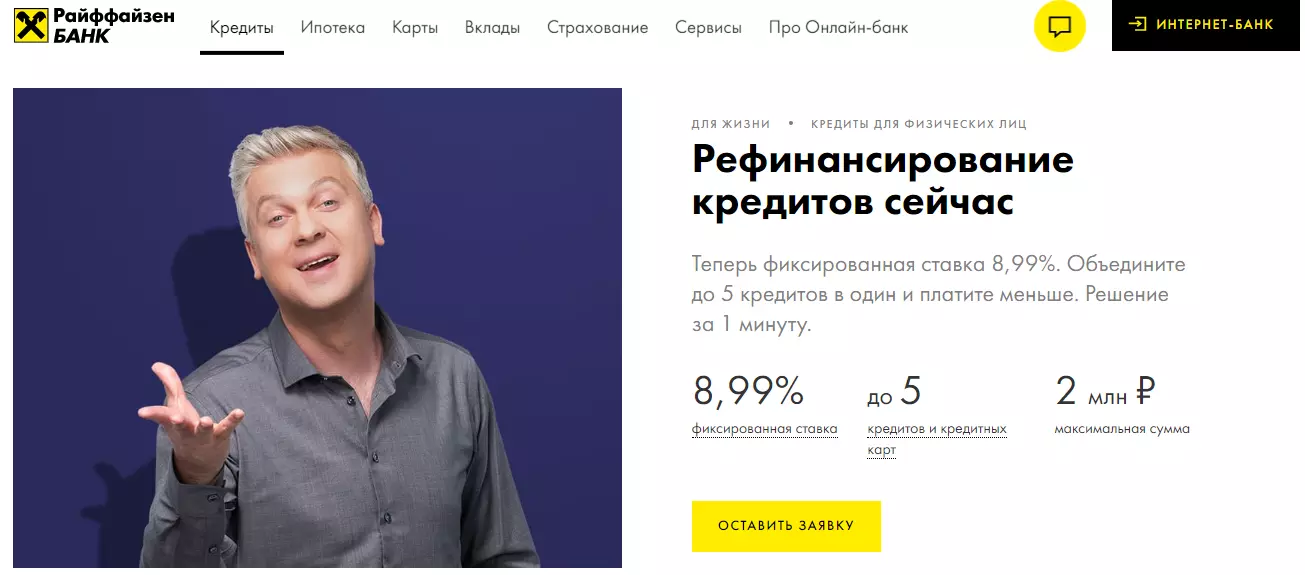

Райффайзенбанк

Отличается наличием четких и прозрачных условий по всем видам кредитов на официальном сайте. Для зарплатных клиентов применяются льготные и индивидуальные условия кредитования. Кредит можно оформить онлайн.

Условия:

- рассмотрение заявки за 1 день;

- ограничения по сумме – от 90 тыс. руб. до 2 млн руб. (для премиальных клиентов – до 5 млн руб.);

- выдается на срок от 13 мес. до 5 лет;

- ставка – от 8,99% до 17,99% (зависит от типа клиента и наличия страховки);

- можно рефинансировать любые кредиты;

- можно оформить сумму сверх размера действующего кредита;

- максимальное количество кредитов для объединения – до 5 (до 3-х кредита и до 4-х кредитных карт);

- есть программа финансовой защиты (без нее ставка будет повышена на 4%);

- отсутствие задолженности и просрочек по действующему кредиту;

- собственные кредиты банком не рефинансируются.

Основные требования к клиенту:

- требуется паспорт, справка о доходах копия трудовой книжки(для ссуд от 1 млн руб.);

- ограничения по возрасту – от 23 до 67 лет;

- минимальный уровень дохода – от 15000 руб. в месяц (для Москвы – от 25000 руб.);

- постоянная занятость в РФ и стаж на последнем месте от 3-х мес.;

- подходит только для работающих по найму;

- наличие личного мобильного и рабочего телефона.

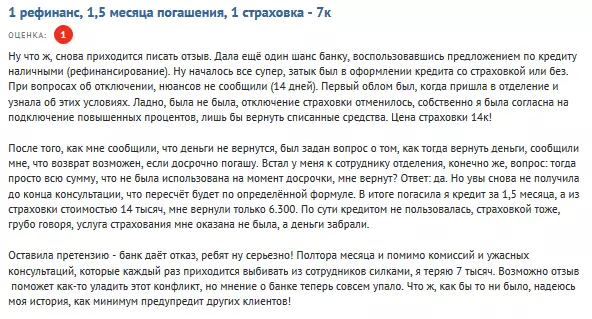

Отзывы заемщиков:

- дорогая страховка, некомпетентные менеджеры;

- высокие ставки по программе рефинансирования ипотеки;

- долго обрабатывают онлайн-заявки.

ОФОРМИТЬ РЕФИНАНСИРОВАНИЕ В РАЙФФАЙЗЕНБАНКЕ

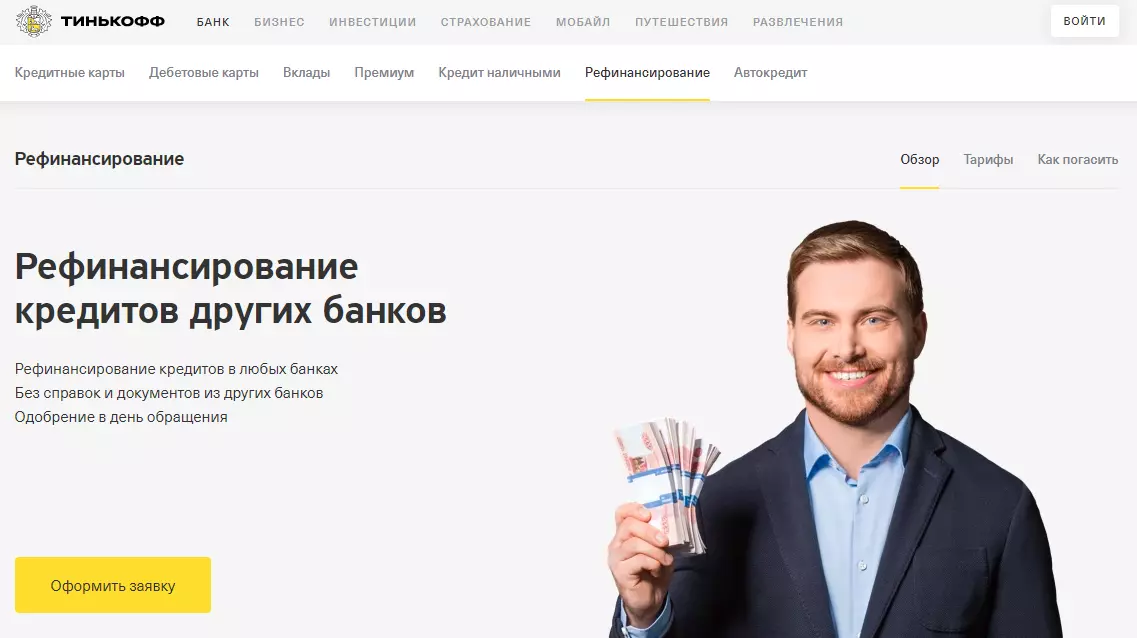

Тинькофф

Банк предъявляет лояльные требования к клиентам, готов рефинансировать все виды кредитов без подтверждающих справок и документов от обслуживающего банка. Кредит выдается на дебетовую карту Тинькофф Блэк.

Условия:

- рассмотрение заявки за 1 день;

- ограничения по сумме – до 2 млн руб. (для премиальных клиентов – до 5 млн руб.);

- срок кредитования – до 3-х лет;

- ставка – от 9,9% до 24,9% (зависит от типа клиента и наличия страховки);

- можно рефинансировать любые кредиты, а также микрозаймы;

- нельзя взять больше суммы действующего кредита;

- досрочное гашение без комиссий;

- количество кредитов для объединения – любое;

- требуется страхование;

- штраф за невыполнения условий программы рефинансирования – 0,5% от суммы кредита;

- бесплатное погашение через партнерскую сеть;

- собственные кредиты банком не рефинансируются.

Основные требования к клиенту:

- требуется паспорт;

- возрастные ограничения – от 18 до 70 лет;

- нужна постоянная или временная регистрация в РФ.

Так же у клиентов банка есть возможность воспользоваться услугой «Перевод баланса» при получении кредитной карты Tinkoff Platinum. В этом случае при погашении кредитов других банков беспроцентный период на «переведённый» из других банков кредит действует до 120 дней.

| Кред. лимит до | Ставка от | Льготный период | Годовое обслуживание | |

| 1000000 | 12 | 55 | 590 | ||

| ₽ | % | дней | ₽ | ||

Кредитка только по паспорту с доставкой на дом от Тинькофф Банка. В качестве бонуса банк даёт 120 дней без процентов (льготный период) на погашение задолженности по кредиту другого банка в рамках услуги "Перевод баланса". Бесплатные переводы на карту любого банка до 50 000 ₽ в месяц. Реклама. АО "Тинькофф Банк". ИНН 7710140679 | |||||

| Условия кредитования | Обслуживание карты | Требования к владельцу | |||

|---|---|---|---|---|---|

| Максимальный кредитный лимит | 1000000 руб. | Плата за выпуск | Бесплатно | Возраст | от 18 до 70 лет |

| Процентная ставка | покупки 12—59,9% / снятие наличных 30—69,9% | Годовое обслуживание | 590 руб. | Документы | по паспорту |

| Льготный период | до 55 дней | SMS-информирование | 99 руб. | Бонусы | |

| Минимальный платёж | до 8% , мин. 600 руб. | Срок действия | 3 года | Программа лояльности | Бонусная программа Браво |

| Льготный период на снятие наличных | Нет | Снятие наличных в банкомате за счёт кредита свой / чужой | - / 2,9% + 290 руб. | Процент на остаток средств клиента | Нет |

| Варианты доставки: почта / курьер | Нет / Да | Использование собственных средств | Невозможно | Кэшбэк (возврат средств) | Нет |

| Преимущества | Карта с чипом; Быстрая доставка домой и на работу; Один документ для оформления; Лояльные требования к заёмщику; Интересная бонусная программа; Недорогое годовое обслуживание; Участие в различных выгодных акциях | ||||

| Недостатки | Комиссия за снятие кредитных средств; Высокая процентная ставка за снятие наличных; Существенные санкции за просрочку платежа; Комиссия за смс-информирование; Индивидуальный тарифный план | ||||

Быстрая доставка домой и на работу;

Один документ для оформления;

Лояльные требования к заёмщику;

Интересная бонусная программа;

Недорогое годовое обслуживание;

Участие в различных выгодных акциях

Высокая процентная ставка за снятие наличных;

Существенные санкции за просрочку платежа;

Комиссия за смс-информирование;

Индивидуальный тарифный план

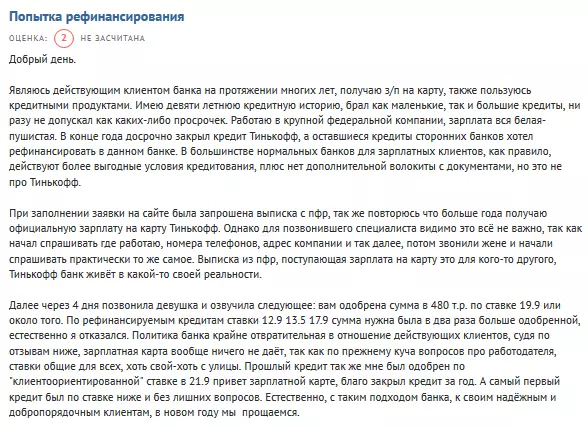

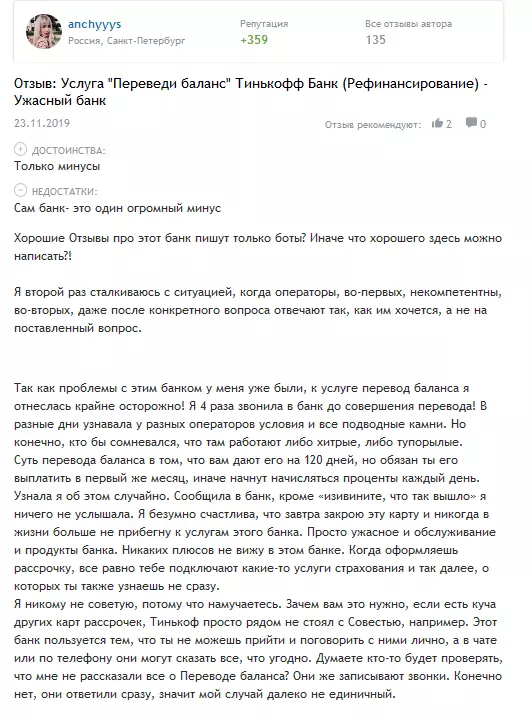

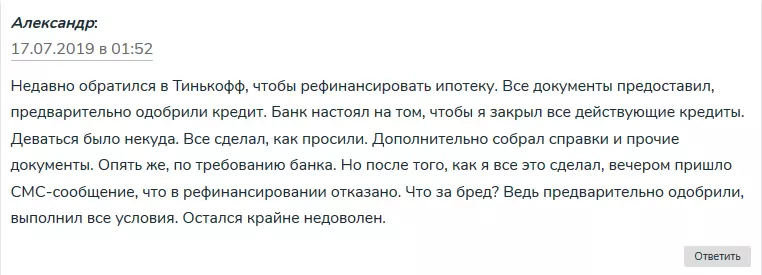

Отзывы заемщиков:

- нет специальных условий для зарплатных клиентов;

- подключение дополнительных услуг, начисление процентов в беспроцентном периоде;

- отказ по предварительно одобренной заявке.

ОФОРМИТЬ РЕФИНАНСИРОВАНИЕ В ТИНЬКОФФ БАНКЕ

На что обратить внимание при заключении договора

Рефинансировать свои кредиты нужно с умом, предварительно ознакомившись с нюансами и подводными камнями этой услуги. Следующие советы помогут не утонуть в долгах и получить максимальную выгоду от перекредитования:

1. Выясните сумму переплаты по своему действующему кредиту. Посмотрите, сколько месяцев осталось до полного гашения. При помощи кредитного графика можно посмотреть, какую сумму долга и процентов вы уже уплатили банку, а сколько долгов еще осталось. Рефинансирование выгодно только в первой половине срока, когда большая часть процентов еще не погашена.

2. Сначала обратитесь за рефинансированием в свой банк, где находится ваш действующий кредит. Банки редко меняют условия по своим кредитам на более мягкие, но ради удержания ценного клиента некоторые готовы пойти на уступки. В этом случае не нужно будет платить дополнительных комиссий, а условия кредитования вы уже хорошо изучили.

3. Если вы решили перекредитоваться в другом банке, то узнайте об отсутствии моратория или штрафов за это в вашем банке. При оформлении заявки в новом банке с вас потребуют письмо от вашего банка с указанием возможности рефинансирования кредита.

4. Посчитайте затраты на переоформление залога (при рефинансировании ипотеки и автокредита). Сумма комиссий, обязательных платежей за регистрацию и проведение оценки могут перекрыть выгоду от услуги.

5. Узнайте все о страховании. В некоторых банках оформление страховки входит в список обязательных условий. Без страховок кредит не оформят, либо предложат более высокую процентную ставку (на 4-5% выше рассчитанной). Попросите расчет кредита с оформлением страховки и без нее. Сравните сумму переплаты в обоих случаях с суммой переплаты по действующему кредиту на текущий день.

6. Перекредитование в другом банке может привести к потере доверия к клиенту. Банк в будущем вряд ли предложит особые условия обслуживания клиентам с таким опытом.

7. Обращаться за рефинансированием нужно задолго до даты очередного платежа. Банк не сразу переведет деньги на гашение, поэтому уточняйте сумму задолженности на конкретную дату, чтобы не переплачивать проценты.

8. До передачи залога новый банк устанавливает повышенные проценты по кредиту. Новая пониженная ставка вступает в силу только после полного переоформления залога в другой банк и после получения справки о полном гашении кредита. Это не быстрый процесс. Ставка в этот «переходный» период будет выше на 2-3%.

Что делать, если вам отказывают в рефинансировании

Банки согласны кредитовать заемщиков с хорошей кредитной историей. Новые просрочки им не нужны. Часто в рефинансировании отказывает обслуживающий кредит банк, так как и он заинтересован в том, чтобы дисциплинированный клиент не ушел. Если вам отказали в рефинансировании, то минимизировать свои долги можно другими способами:

1. Попробовать обратиться в другой банк, так как требования к клиентам сильно отличаются, некоторые банки готовы рефинансировать даже просроченные кредиты.

2. Оформить потребительский кредит или микрозайм, а потом использовать его для гашения существующего кредита. Этот вариант подойдет при наличии небольшой задолженности. Оформить кредит на большую сумму при наличии долга будет проблематично.

3. Взять платежеспособного клиента в созаемщики или в качестве поручителя. Дополнительные гарантии повышают доверие к клиенту.

4. Оформить ссуду под залог имущества. Такие кредиты дешевле обычных, благодаря обеспечению. Потратить его можно на что угодно, и банки не требуют по ним отчетов.

5. Попросить о реструктуризации кредита. Если долговая нагрузка стала высокой, то можно обратиться в обслуживающий банк с заявлением о реструктуризации. В этом случае составляется новый график погашения.

Пользоваться таким кредитом имеет смысл тогда, когда это принесет заемщику реальную выгоду в виде уменьшения долговой нагрузки и общей переплаты или улучшения условий обслуживания. Бездумно заменять один кредит другим нельзя. Новые кредиты лягут еще большим грузом и в итоге заведут такого заемщика в долговую яму.

- Оформить кредитку "365 дней без %" Альфа-Банка, бесплатное обслуживание, 1 год без % на любые покупки! Реклама. АО "Альфа-Банк". ИНН 7728168971

Если до полного гашения вашего кредита осталось менее 6 месяцев, то смысла в рефинансировании просто нет. Большую часть процентов вы уже выплатили к этому времени (ознакомьтесь подробнее с аннуитетным платежом, когда размер платежа все время гашения остаётся постоянным – вы наверняка гасите кредит именно им). Не стоит использовать для перекредитования кредитные карты. Этот продукт всегда дороже (и сложнее в понимании), так как далеко не все умеют пользоваться им правильно.

Анализ имеющейся задолженности и подсчет всех расходов на переоформление кредита помогут сделать правильный выбор, сэкономить на переплате и не плодить свои долги.

Последнее обновление:13 апреля 2021

Последнее обновление:13 апреля 2021 Рубрика:

Рубрика:  Автор:Игорь

Автор:Игорь