Банковская карта (карточка)

Последнее обновление: 11 августа 2014

Последнее обновление: 11 августа 2014Банковская карта – это пластиковая карточка, внешний вид и «содержимое» которой соответствует определённым стандартам. Она является «подвидом» целого семейства пластиковых карт, применяемых для различных задач и целей, и имеет свою историю возникновения (у неё даже памятник есть, смотрите по вышеприведённой ссылке)

Что такое банковская карта

Определений, что такое банковская карта, существует немало, но смысл их заключается в следующем: это удобный универсальный инструмент доступа к вашему счёту в банке, его называют также специальным банковским счётом (СКС). Карта имеет смысл только в паре со своим банковским счётом, с ним же и проводятся все операции (оплата в торговой точке или в интернете, снятие наличности в банкомате, переводы и начисления). А если говорить правильнее, то на карточном счёте отражаются перечисленные выше операции с деньгами (списание или пополнение).

Отсюда вытекает важный момент – на самом пластике денег нет, там есть только закодированная цифровая информация (на магнитной полосе или в чипе), которая с помощью всяких «хитрых» протоколов передаётся в банк, а он уже решает: выдать вам деньги через банкомат или разрешить оплату за товар в магазине (любое действие по карте начинается с авторизации). Проще говоря, банковская карточка – это ключ к деньгам, а не сами деньги. Это, кстати, одно из её преимуществ.

Вся эта кухня с обменом информацией и прочим, интересна скорее специалисту-технарю, обычному же держателю карты достаточно знать, что за всё это отвечает платёжная система (ПС). Именно поэтому на карте вы можете увидеть не только название и логотип банка, но и в обязательном порядке изображение платёжной системы (часто это международные ПС Visa или MasterCard, реже – локальные отечественные (национальные) ПС Сберкарт, Золотая корона и др.). Фактически платёжная система является посредником между вами и банком, обеспечивая возможность расчётов по банковской карточке повсеместно (естественно, в рамках её присутствия).

Если уж речь пошла об обмене информацией, то важно отметить тот факт, что карта без современных средств и возможностей связи (интернет и др.) становится красивым кусочком пластмассы (или более благородного материала, если карта привилегированная), хотя раньше обходились и без этого (читайте о слипах и эмбоссировании).

Интересно, что банк, выпустивший карту (банк-эмитент) является её собственником (т.е. по большому счёту вы должны банковскую карту вернуть обратно в банк по истечении срока её действия или если пожелали её закрыть), но не имеет право распоряжаться деньгами держателя карты (только в рамках карточного договора или по решению суда).

Полноценно пользоваться карточкой можно после её активации.

Виды банковских карт

Банковские карты бывают дебетовыми (расчётными), кредитными (кредитки), предоплаченными и виртуальными. Встречаются также универсальные банковские карты (и кредитные и дебетовые одновременно). Если по дебетовой карте возможны расчёты в рамках собственных средств на вашем счету, то на кредитной вы берёте в долг у банка, а потом его гасите. Для пользования кредиткой уровень финансовой грамотности должен быть значительно выше чем, скажем у владельца зарплатной карточки, использующей её по схеме: «капнула зарплата – быстрее к банкомату». Любопытно, что кредитки появились в России значительно позднее дебетовых карт (на это были свои причины). Предоплаченные (например, подарочные) карты обычно выпускаются с ограниченным лимитом денежных средств без возможности пополнения. Виртуальные карточки – это современный банковский продукт, не имеющий физического носителя (пластиковой основы), выпускаемый виртуально (обычно в интернете) для разовых расчётов (одно из преимуществ – повышение безопасности платежей).

Внешний вид карты

Все банковские карты имеют стандартный размер 85,6 мм х 53,98 мм х 0,76 мм (согласно стандарту ISO 7810 ID-1, если интересно) – унификация необходима хотя бы для совместимости банкоматов, терминалов и других устройств, считывающих данные с карточек. Расположение элементов на лицевой и обратной стороне карты также унифицированы.

Важнейший элемент карты – её дизайн. Следуя последним тенденциям, банки (в лице дизайнеров) придумывают красивый и запоминающийся дизайн пластиковой карты, что имеет не последнее значение для её будущего владельца. Выпускаются даже разноцветные и прозрачные карты, банки экспериментируют с материалами карточки.

Нередки случаи, когда будущему владельцу предоставляется возможность выбора дизайна карты из множества предложенных образцов и даже, более того, клиент может предложить своё оформление – фото, пейзаж или другие художественные изыски (понятно, что это влияет на стоимость выпуска карточки). Обратная сторона карты обычно выполнена в однотонном фоне.

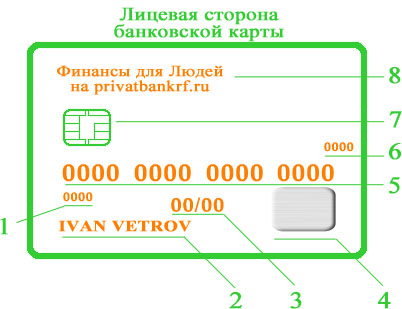

Лицевая сторона карты

Лицевая сторона карты выглядит следующим образом:

1. Четырёхзначный номер – расположен непосредственно под 1-й группой цифр номера карты. Этот номер наносится на карту водостойкой и контрастной с цветом карты краской. Все его цифры должны обязательно совпадать с первой группой цифр номера карты – это одна из степеней защиты карточки. Несовпадение цифр или их полное отсутствие говорит о том, что карта может быть поддельной.

2. Имя и фамилия держателя карты – расположены внизу в левой стороне на лицевой стороне банковской карты в латинской транскрипции.

Если на карте есть имя и фамилия, то она является персонализированной. Отсутствие данных реквизитов означает, что она неперсонализированная.

Неперсонализированная карта – это обычно карточка быстрой выдачи (моментальные), которая тем не менее привязывается к расчётному счёту в банке. Например, карта кредитная Моментум Сбербанка не является персонализированной и выдаётся за считанные минуты клиентам банка по специальному предложению после подписания ряда документов (в том числе это универсальный договор банковского обслуживания)

На персонализированных картах имя и фамилия (а также ряд других элементов) наносятся способом выдавливания букв, такой процесс называется эмбоссированием. Основное количество выпущенных персонализированных карт – эмбоссированные, но встречаются и неэмбоссированные экземпляры (когда банки не хотят тратить дополнительные средства на изготовление карточных продуктов).

Эмбоссированные карты – это элемент дизайна, степень привилегированности (классические и выше), а также возможность проводить платежи по карте в торговых точках при отсутствии связи с банком (для этого применяются импринтеры, делающие с таких карт специальные чеки — слипы).

Наличие имени и фамилии также является одним из видов дополнительной защиты карточных продуктов: если по ворованной карте злоумышленник попытается сделать крупную покупку, то его могут попросить предъявить удостоверение личности (кассиры имеют на это полное право).

Имя и фамилия держателя карты используются при оплате товаров/услуг онлайн через интернет.

3. Срок действия карты – находится под её номером (5) примерно посередине пластиковой карточки в формате: мм/гг (месяц/ последние 2 цифры года). Соответственно карта действительна до самого последнего дня месяца, на ней указанного.

После окончания срока действия карточки её держатель уже не сможет проводить с ней банковские операции, т.к. она будет заблокирована банком. При этом счет владельца карты не закрывается, а остаётся действующим. При желании владельца им может быть оформлена новая карта (на следующий срок действия), причём все обязательства по предыдущей карте (если они есть) переходят на новую, а счёт остаётся прежним.

Для этого необходимо примерно за 1 месяц (сроки могут незначительно отличаться) посетить банк и написать заявление на перевыпуск карточки. Если у владельца нет желания выпускать карту заново и он хочет расторгнуть отношения с банком, то ему необходимо в обязательном порядке написать заявление на закрытие карточного счёта и выполнить все необходимые процедуры для закрытия карты (чтобы не было проблем с банком).

Значение срока действия карты используется при оплате товаров/услуг онлайн через интернет.

4. Логотип платёжной системы и её голограмма — указывают на платёжную систему, в рамках которой обслуживается банковская карточка и расположены на лицевой стороне пластиковой карточки справа. Платежная система отвечает за проведение платёжных операций по карточке. Всех чаще можно встретить карты с международными платёжными системами Visa и MasterСard, реже встречается American Express, китайская China UnionPay, и ряд отечественных систем.

| Платёжная система | Логотип | Голограмма |

|---|---|---|

| Visa |  |  |

| MasterСard |  |  |

| American Express |  | не используется |

| UnionPay |  | не используется |

Логотип платежной системы должен обязательно присутствовать как на карте, так и на банкомате (платежном терминале, на странице оплаты картами в интернете и пр.) иначе никакие операции с карточкой (снятие денег, оплата в интернет-магазине и т.д.) провести не получится.

5. Номер карты – это уникальный номер, который присваивается только конкретной карте. Обычно номер состоит из 16 цифр и разделяется на 4 блока по 4 цифры в каждом (например, у платежных систем Visa и MasterCard), иногда количество цифр может быть другим. К примеру, у платёжной системы American Express номер карты состоит из 15 цифр и разбивается на 3 блока по 4,6 и 5 цифр в каждом блоке соответственно.

Номер карты не является номером счёта (как часто путают), а используется для идентификации карт при совершении различных платёжных операций.

Номер карты используется при оплате товаров/услуг онлайн через интернет, при оформлении денежных переводов в банкомате или в интернет-банке, при пополнении счетов и т.д.

Более полная информация о номере карты здесь.

6. Код проверки подлинности карты только на карточках American Express. Обычно он расположен с обратной стороны пластика (см. 11).

7. Чип – это микропроцессор с выведенными внешними контактами (фактически это небольшой компьютер). Чип содержит информацию по карте в виде цифровых данных и в отличие от магнитной полосы, имеет повышенный уровень безопасности. Например, если данные с магнитной полосы можно скопировать, создав карточку клон, то с чипом такая операция уже не пройдёт – в нём используется аппаратная и программная защита от взлома. Карточки с одним чипом практически в России не встречаются – обычно банками выпускаются комбинированные банковские карты — с чипом и магнитной полосой.

8. Логотип банка – может размещаться в любом месте карты, это зависит от дизайнерского решения. Логотип указывает на принадлежность карточки выпустившему её банку (банку-эмитенту). Обычно в логотипе присутствует наименование банка в сокращённой форме.

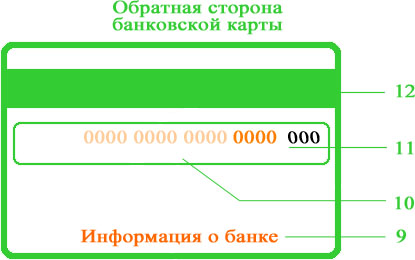

Обратная сторона карты

Обратная сторона банковской карты обычно выглядит следующим образом:

9. Информация о банке – внизу обратной стороны карты обычно приводится информация следующего характера: карточка выпущена банком таким-то (его наименование) и пользоваться ей имеет право только владелец карты. Часто здесь можно встретить телефон бесплатной горячей линии для связи со специалистами контактного центра.

10. Бумажная полоса для подписи – находится сразу под магнитной полосой (12). Она есть на любых картах, даже на неперсонализированных. Отсутствие подписи на данной полосе может привести к отказу кассира принимать карту (иногда и такое случается), о чем банк предупреждает мелким шрифтом под бумажной полосой на русском, английском и французском: «Образец подписи, без подписи не действительна». С другой стороны, наличие подписи пусть неэффективная, но защита от использования пластика злоумышленником (в этом случае надо сверять подпись держателя карточки с подписью на ней во время каждой покупки – но целесообразно и реально ли это?).

Обычно на бумажной полоске присутствует последняя группа из четырёх цифр номера карты с наклоном влево (можно встретить и весь номер целиком) и следом за ними 3 цифры кода проверки подлинности (кода безопасности).

Оформление полосы может быть различным: однотонным или заполненным диагональными строчками со словами Visa или MasterCard (в зависимости от платёжной системы карты).

11. Код проверки подлинности карты (CVV2/CVC2), он же код безопасности или секретный код — состоит из 3 цифр и называется CVV2 (у карт Visa) или CVC2 (у карт MasterCard). Размещается обычно на небольшой бумажной полоске белого цвета, рядом с полосой для подписи держателя после последних четырёх цифр номера банковской карты. Шрифт наклонён влево.

Данный код используется при расчётах в интернете (интернет-магазины и любые покупки онлайн) для проверки подлинности карты в качестве дополнительного защитного элемента, что значительно повышает безопасность расчётов. На картах с платёжными системами начального уровня (Maestro, Cirrus, Electron) его может не быть, т.е. держатель не сможет расплачиваться по такой карточке в интернете.

12. Магнитная полоса – это полоса с цифровыми данными на магнитном носителе информации. Данные на неё записываются только один раз во время выпуска карты банком и содержат информацию, необходимую для расчёта по этой карточке.

Преимущества и недостатки банковских карт

Преимущества банковских карт:

Прежде всего, пластиковая карта заменяет наличные средства (особенно мелочь), но при этом не создаёт неудобств, т.к. оплата по ней в торговых точках для её держателя происходит без комиссии (магазины сами платят существенную комиссию по правилам платежных систем — в среднем около 2% за операцию). Крупные деньги также не надо с собой носить, они все находятся на банковском счёте в безопасности.

Отсюда же вытекает отсутствие необходимости декларирования крупной суммы денег во время поездки в другое государство (на таможне) – карты не подлежат таможенному учёту.

Потеря или воровство банковской карты уже не стало проблемой по сравнению с пропажей кошелька с деньгами – карту можно оперативно заблокировать по звонку в банк или по СМС-сообщению (держатель всегда должен знать, как заблокировать свою карточку). Мошенник (или нашедший её) уже не сможет ей воспользоваться, банк же вам выпустит новую карту с той же суммой на вашем счету.

Если у вас карточка международной платёжной системы (МПС), то у вас не будет проблем с оплатой за границей в большинстве стран мира, где действует эта МПС. Ваши средства автоматически будут переводиться в местную валюту по установленному курсу банка (с возможной небольшой комиссией). Также вам доступна оплата через интернет.

Любые платежи будут проходить быстро, в какой бы стране вы ни находились. Также легко можно снять деньги в любом банкомате (с логотипом вашей платёжной системы).

Держатель может быстро и беспроцентно пополнить свой счёт через платёжные терминалы или банкоматы с функцией приёма наличных, не тратя своё время в очередях к кассе банка.

Если владелец карты находится за границей, то пополнение счёта карты – это лучший способ перевода ему денег, в отличие от систем мгновенного перевода, берущих за эту услугу определённый процент.

Недостатки банковских карт:

Основной недостаток – это отсутствие стопроцентной безопасности при совершении платежей в торговых точках и в интернете. Дело тут даже не в используемых стандартах и протоколах обмена данными, а в целенаправленных действиях злоумышленников, направленных на кражу реквизитов карты (особенно в интернете). Они используют множество незаконных методов и защита от этого – финансовая грамотность и внимательность владельца карточки.

Некоторые операции могут проходить с комиссией, например, оплата за границей в иностранной валюте. Важно иметь представление о таких операциях и обязательно уточнять размер комиссии.

Остальные недостатки – это скорее неразвитость инфраструктуры расчётов по пластику: карты пока принимают к оплате не во всех магазинах; наблюдается некоторая сложность применения во время работы с банкоматом (особенно для пожилых людей); проблемы с оплатой чаевых (в России это не настолько развито, как в Европе и США, где для чаевых предусматривается отдельная строчка в чеке и они проводятся отдельным платежом).

Отдельно можно выделить то, что все покупки по карте проходят не анонимно, эта информация доступна властям.

Автор:Игорь

Автор:Игорь